Уважаемые бухгалтера!

Приглашаем Вас принять участие в специализированном семинаре-практикуме

ПЕРЕЗАГРУЗКА ГОДОВОЙ ОТЧЕТНОСТИ ПО ПРИБЫЛИ. БУХГАЛТЕРСКИЙ УЧЕТ – ОСНОВА ДЛЯ НАЛОГА НА ПРИБЫЛЬ.

Дата проведения: 9 декабря 2015 г.

Лектор: Доброскок Ирина Николаевна, независимый налоговый консультант, опыт консультаций по бух.учету и налогообложению - 18 лет, по проведению авторских семинаров-практикумов - 15 лет.

Место проведения: г. Харьков, ул. Пушкинская, 53-Б, учебный класс НПП “Информвнешсервис” (ст. м."Пушкинская", "Арх. Бекетова", вход в арку Фарм. Университета)

Регистрация: 10:30 - 11:00; Перерыв: 13-00 -13-30. Длительность практикума - 4,5 часа.

Стоимость участия: 480,00 грн. В стоимость включены обед, раздаточный материал, канцелярские принадлежности.

Количество мест ограничено (до 25 участников)!

Для регистрации и участия в практикуме обращайтесь по телефонам:

т. (057) 759-86-41, (066) 440-43-18 Ваш менеджер, Елена Павловна

Получить программу семинара и счет на E-mail

КАЖДОМУ участнику семинара - приятный СЮРПРИЗ от нашей организации!

Программа практикума:

1. Особенности декларирования налога на прибыль за 2015 год.

- Реформированный учет прибыли в 2015 году: налогообложение на базе бухгалтерского учета. Формирование финансового результата до налогообложения. Даты признания доходов и расходов.

- Революционные новации Ш раздела НКУ- отсутствие привязки к хозяйственной деятельности. Отражение «нехозяйственного» НДС в бухучетных расходах.

- Сверхнормативные расходы в прибыльном учете после 1 января 2015 года. Бухгалтерские расходы, не подлежащие корректировке.

- Общие правила корректировок финансового результата на налоговые разницы. Две категории плательщиков.

- Годовой доход за 2015 год: сравниваем с критерием 20 млн. грн. Доходы комиссионера.

- Учет убытков прошлых лет по правилам Налоговой реформы. Единая корректировочная разница для малодоходных и высокодоходных плательщиков.

- Расходы на командировку по бухгалтерским правилам. Налоговые последствия по НДФЛ.

- Ежемесячные авансы для «прибыльных» и «убыточных» плательщиков (Закон № 652).

- Переходная возвратная финансовая помощь, полученная до 01.01.2015г. Условия уменьшения финансового результата при возврате финансовой помощи.

- Расходы прошлых периодов в обновленном учете прибыли.

- Списание безнадежной кредиторской задолженности в 2015 году.

- Дешевые продажи (ниже цены приобретения) в прибыльном учете по новым правилам. Увеличение расходов на сумму НДС.

- Мораторий на штрафные санкции по итогам деятельности в 2015 году.

2. Бухгалтерский и налоговый учет основных средств и нематериальных активов. Амортизационные разницы.

- Сравнительный анализ балансовой стоимости необоротных активов на 01.01.2015 года в бухгалтерском и налоговом учете для двух категорий плательщиков. Переходные положения НКУ для высокодоходных плательщиков. Перечень отличий, приводящих к амортизационным разницам.

- Переход на новый порядок учета ремонтов и улучшений основных средств после 1 января 2015 года. Внесение изменений в приказ об учетной политике.

- Корректировки при продаже и ликвидации недоамортизированных основных средств.

- Ремонт арендованного помещения в прибыльном учете после 01 января 2015г. Переходные ремонтные расходы. Учет возврата арендованного имущества.

- Изменение стоимостного критерия для отнесения к основным средствам.

- Учет малоценных необоротных активов (МНМА). Какие объекты участвуют в расчете амортизационных разниц.

- Уточнение термина «роялти» в НКУ. Компьютерные программы в учете высокодоходных и малодоходных плательщиков.

- Амортизационные разницы при начислении амортизации в составе себестоимости продукции (работ, услуг).

- Ремонт и улучшения непроизводственных основных средств.

3. Бухгалтерский учет обеспечений. Разницы возникающие при формировании резервов (обеспечений).

- Формирование резервов и обеспечений для возмещения предстоящих расходов. Начисление резерва сомнительных долгов в бухгалтерском учете. Корректировки для высокодоходных плательщиков.

- Признаки безнадежной задолженности в налоговом учете для отнесения в расходы. Новые критерии «безнадежной» задолженности: 180 дней и банкротство (ликвидация). Анализ налоговых последствий.

4. Прочие налоговые разницы в разделе Ш Налогового кодекса.

- Ограничения при приобретении товаров (услуг) у неприбыльных организаций.

- Корректировки приобретений у «низконалоговых» нерезидентов. Возможное сравнение с трансфертными ценами.

- Благотворительная передача неприбыльным организациям: механизм налоговых корректировок в сумме превышения 4 % налогооблагаемой прибыли.

- Приобретение роялти у нерезидентов.

5. Анализ новой Декларации по прибыли (редакция на дату проведения семинара).

- Уведомление контролеров об отказе корректировать бухгалтерский фин результат.

-Что подаем вместе с Декларацией (годовая финансовая отчетность, Отчет о суммах налоговых льгот).

- Приложение ЗП к декларации. Последовательность уменьшения налога на прибыль на три вида платежей.

- Уменьшение налога на прибыль на сумму налога на недвижимость по нежилым объектам. Круг лиц, для которых действует уменьшение. Практика применения льготы по зданиям промышленных предприятий (разъяснение ГФСУ).

- Дивидендные авансовые взносы в Декларации по прибыли.

6. Ответы на вопросы слушателей семинара.

Для регистрации и участия в семинаре обращайтесь по телефонам:

т. (057) 759-86-41, (066) 440-43-18 Ваш менеджер, Елена Павловна

Получить программу семинара и счет на E-mail

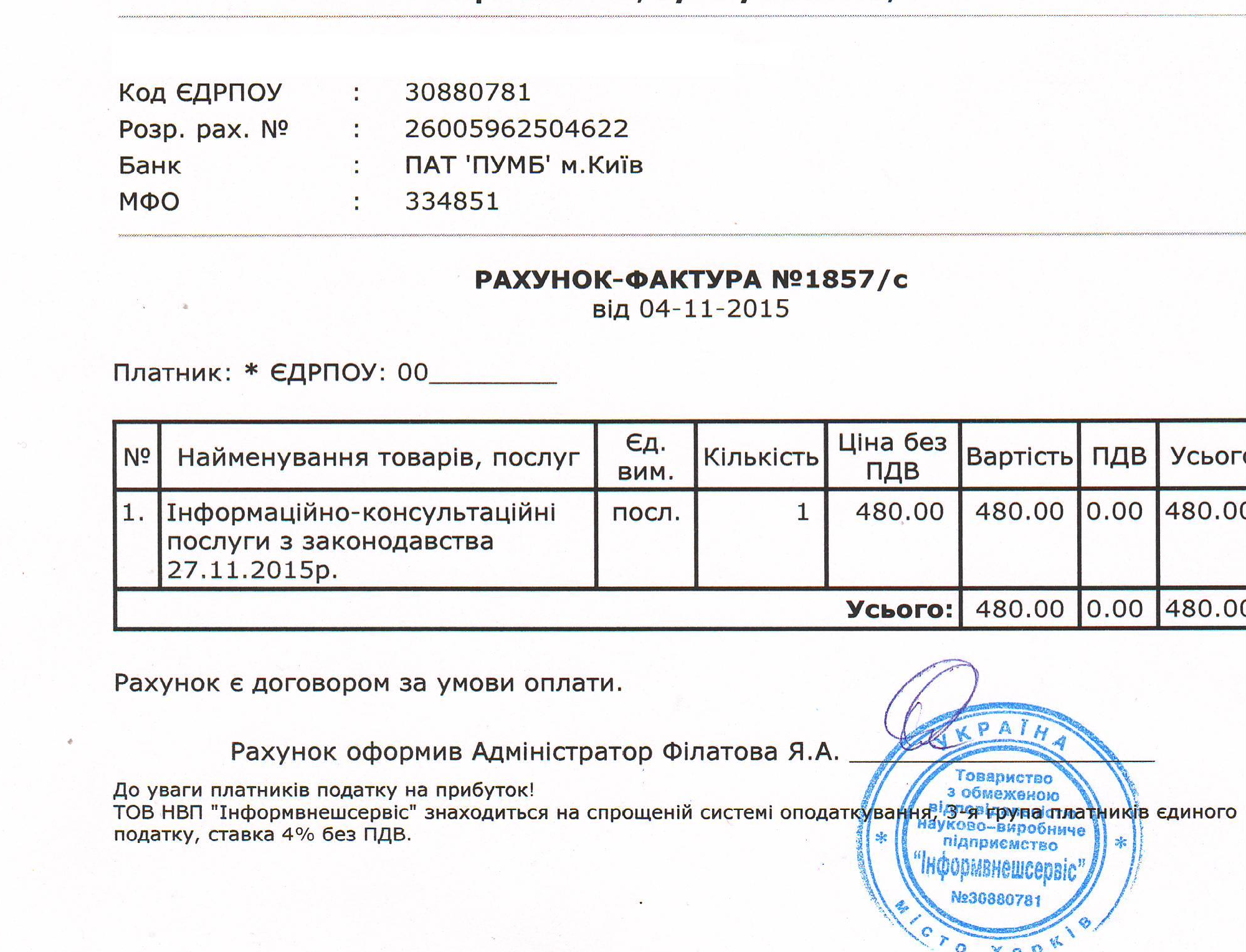

Счет для оплаты участия

|